此前,全国人大常委会表决通过了《国务院关于提请审议增加地方政府债务限额置换存量隐性债务的议案》,增加地方政府债务限额6万亿元,用于置换存量隐性债务,2024-2026年每年2万亿元。11月15日,河南完成首笔再融资专项债的发行,用于置换隐性债务,实际发行规模318.169亿元,期限10年,票面利率2.26%。

我们认为,用于置换存量隐性债务的特殊再融资债发行对债券市场造成的冲击或有限。原因有几个方面:第一,从多次历史经验来看,债券市场的供给因素对于市场的影响相对有限。债券市场的长期利率主要由经济基本面和货币政策决定。第二,央行与财政配合度正在加强,在债券供给增加的时间窗口内,央行对资金面呵护的确定性相对较高。

关于资金面、债券、转债市场的行情如下:

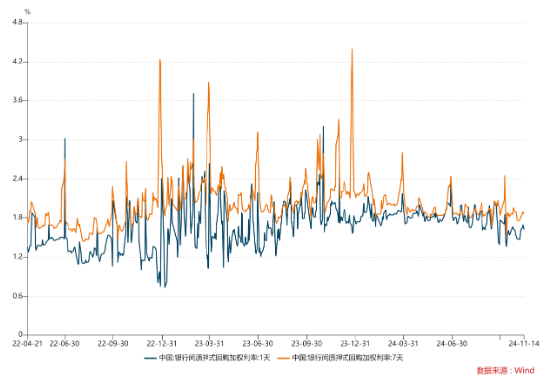

11月11日至11月15日,央行分别开展了1337亿元、1255亿元、2330亿元、3282亿元和9810亿元逆回购操作,全周逆回购累计净投放17171亿元。15号有14500亿元MLF到期,上周大额逆回购净投放主要用于对冲MLF到期,体现了央行对流动性的呵护态度。上周DR007运行在1.70%~1.73%的区间,R001运行在1.62%~1.69%的区间,资金面小幅收敛。

图一:银行间回购利率

数据来自wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。

数据来自wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。二级市场方面,债券市场先交易全国人大常委会利空出尽的逻辑,后又开始担忧利率债供给以及汇率问题,长端利率先下后上。上周十年国债活跃券240011累计下行1.45bp,十年国开活跃券240215累计下行1.5bp。期限利差方面,短端和长端利率变动幅度有限,曲线下行幅度最大的部位在3-7年。国债10-1利差走扩1bp至71bp,国开10-1利差收窄1bp至51bp。

图二:同业存单利率

数据来自wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。

数据来自wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。图三:国开债收益率

数据来自wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。

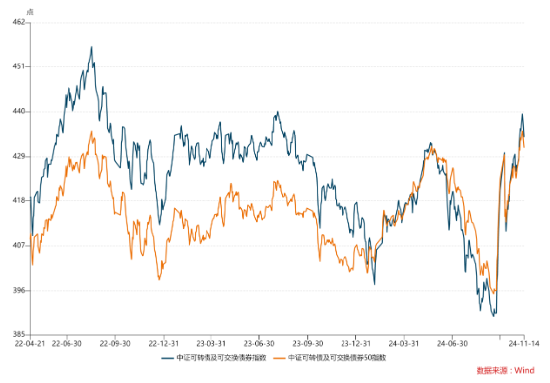

数据来自wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。上周转债市场跟随指数波动。转债市场百元溢价率收于18.52%,较前一周下跌0.27%,处于近半年以来19.3%历史分位,近一年以来的9.1%历史分位。同期全口径转债转股溢价率中位数上涨2.49pct至24.6%,市值加权转股溢价率(剔除银行)上涨2.28pct至43.15%。

图四:可转债市场表现

数据来自wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。

数据来自wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。免责声明:

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资须谨慎。